全球范围内,越来越多的整车企业提出“全面电动化”的目标。

特斯拉前联合创始人则提醒:“目标很美好,但整车厂在供应链问题上要确保管理到什么程度(甚至要追溯到矿山),他们并没有完全计划清楚。”

本篇文章想借此话题和大家继续探讨一下,在全球车企大规模推行电动化转型的大趋势下,汽车动力电池供应链的保障将会面临哪些挑战,而车企又会有哪些应对案例,并根据自己的理解给行业提出一些参考经验。

发展情况

当我们回头来看,电动汽车在全球的普及速度是迅猛的。

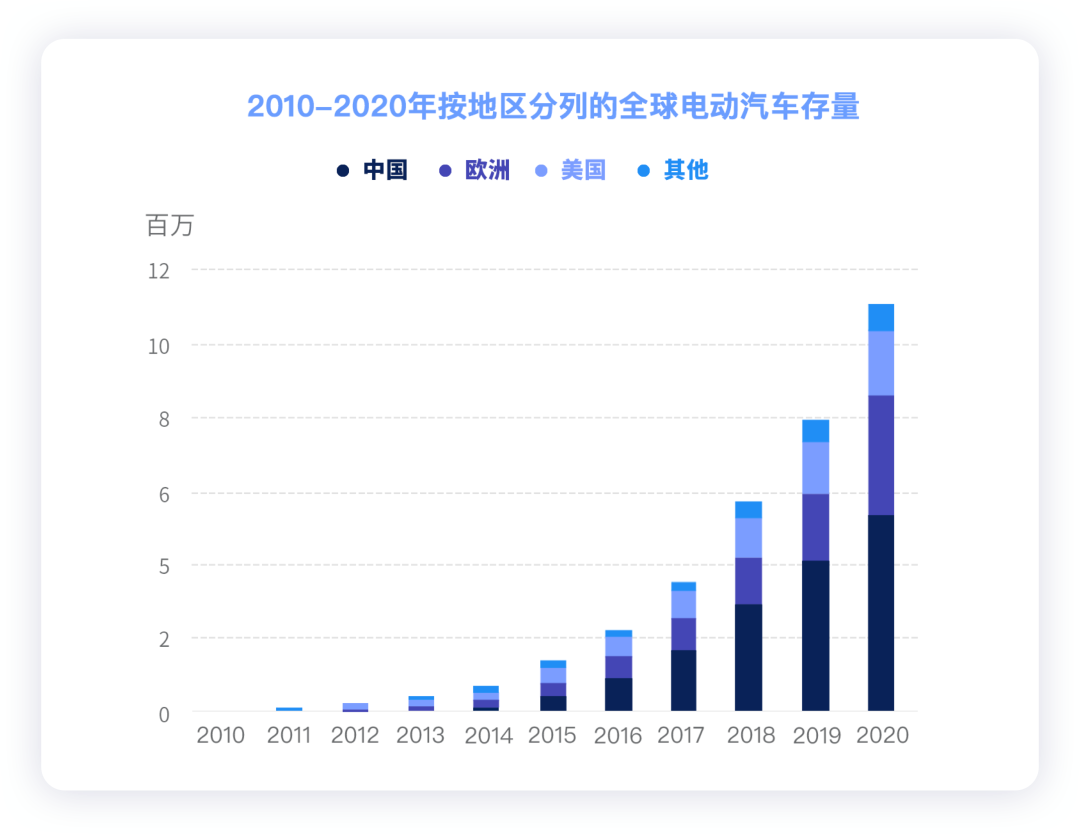

2020年底,全球共有1000万辆电动汽车的存量(中国540万、欧洲330万、美国180万,其他地区80万)。

但从2021年开始,电动汽车的增长速率在加速。2021年1月至9月,中国215.7万辆、美国42.44万台,欧洲157.87万,这三个市场前三个季度就有416万台。按照这个速度预估,2021年整年的电动车销量或在550万台,冲击600万台。

这个预测数据,几乎是2021年之前,全球电动汽车存量的一半!

▲ 图1 中国占了全球一半的电动汽车的存量

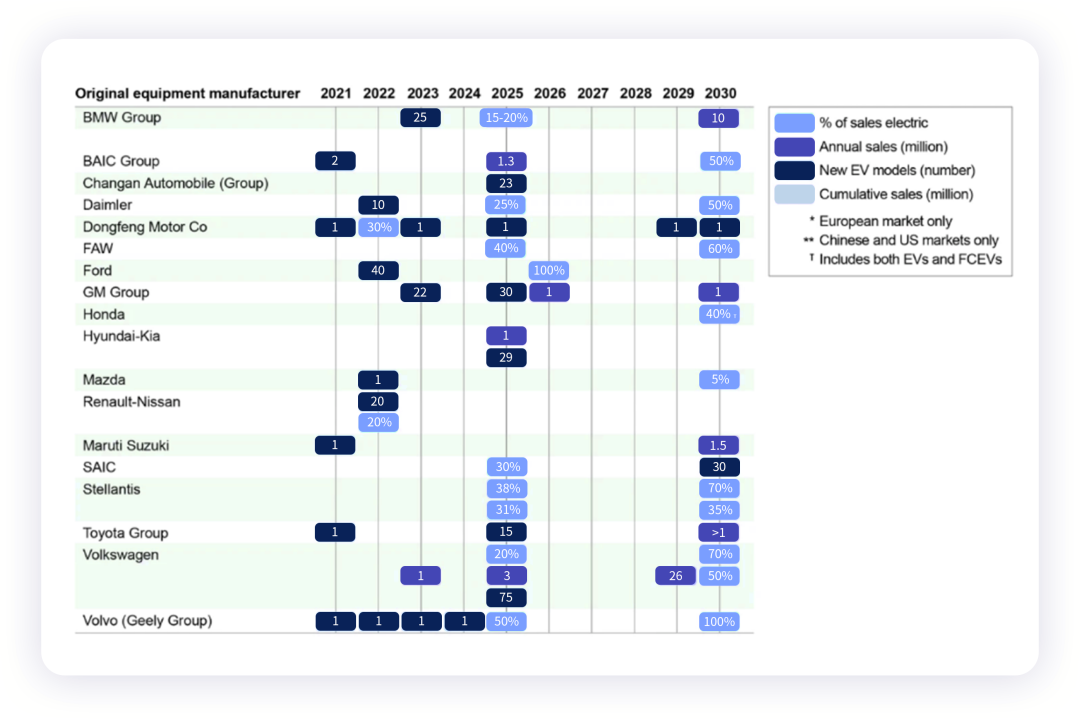

当全球整车厂都把电动汽车作为未来的主要战略发展方向,并全力以赴开发电动汽车的时候。接下来或将面临另一个棘手的问题:支撑电池电芯生产的原材料是否足够?

▲图2 IEA统计的世界主要车企的计划

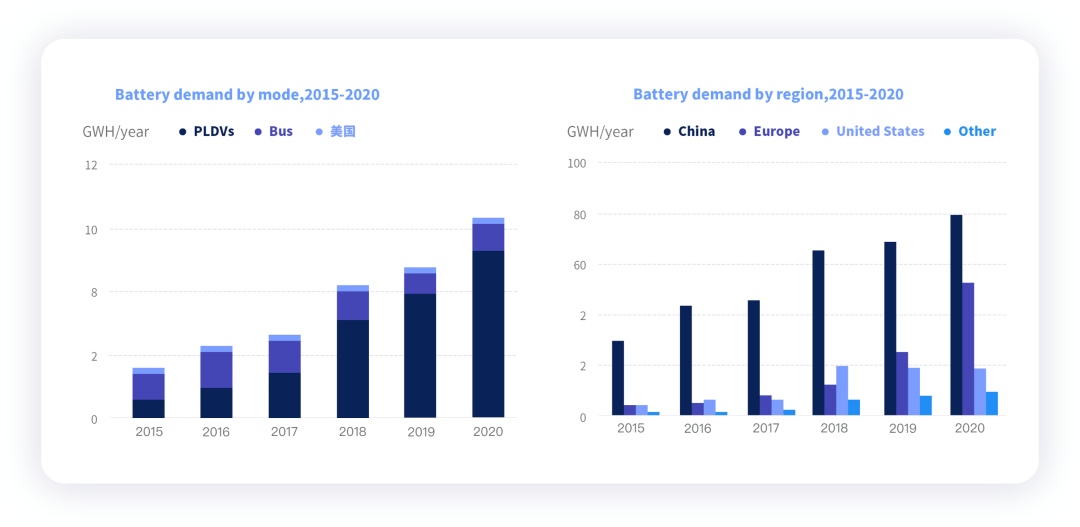

目前全球动力电池的增速,可以很直观地体现在数据上:2020年,全球电池的需求量为150GWh左右。这其中,中国9月份动力电池产能共计23.2GWh,而1-9月的产量为134.7GWh,这基本和之前全球电动汽车一年的需求相当。

由此可见,全球对动力电池的需求,正在迅速膨胀!

▲ 图3 全球电池市场需求

上游原材料的需求

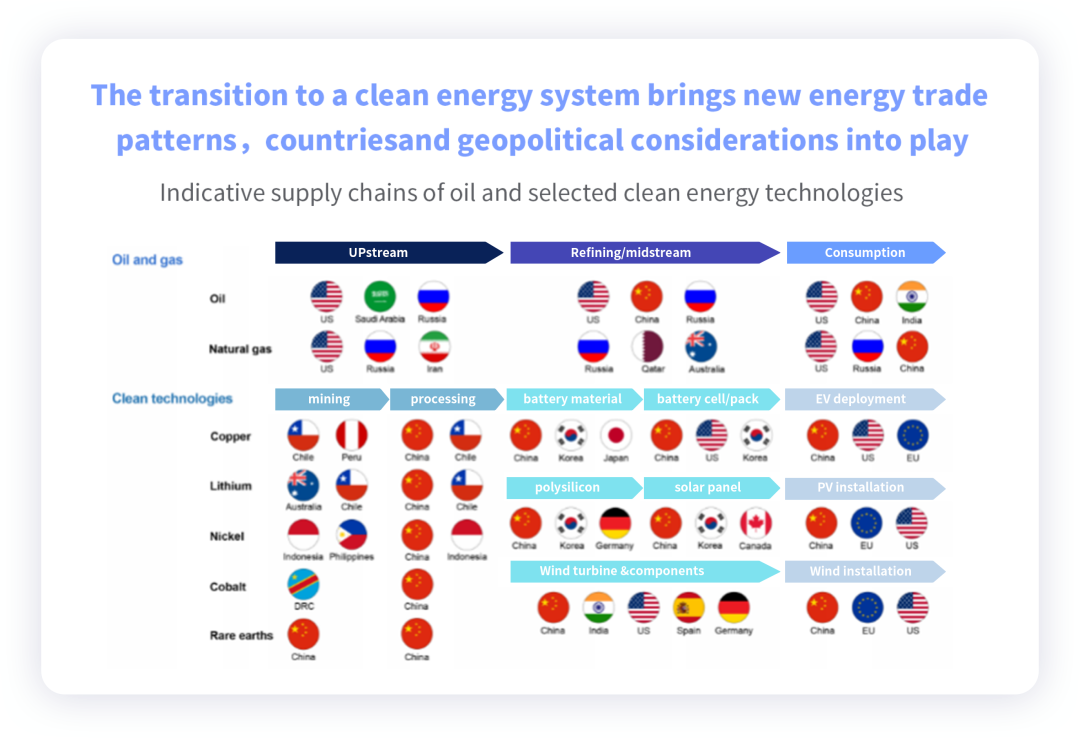

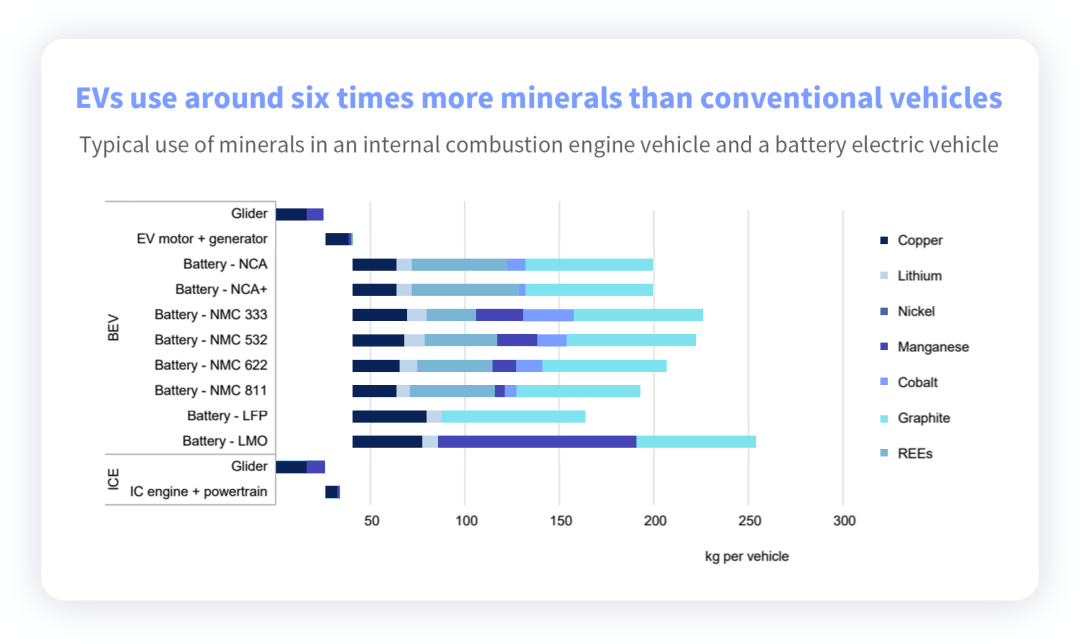

当我们回溯5月份IEA写的电池资源约束报告《The Role of Critical Minerals in Clean Energy Transitions》,其中详细叙述了动力电池产业链上游中,锂、镍、钴还有稀土资源都将极大的制约着电动汽车大发展。

▲ 图4.石油天然气到电池工业的资源、精炼和加工国

其实从上面这张图里,我们不难发现,随着全球对电动汽车和动力电池需求的爆发,动力电池产业链上游资源端的需求是存在瓶颈的,而这个问题涉及到长周期的资源开采问题,归纳下来主要涉及到铜、镍、钴和稀土这些核心材料。

根据纯电动汽车在全球范围内的发展趋势预估,我们可以大致估算电池厂商对矿产资源的需求用量:其中,单车锂的用量约为10kg,镍的用量为50kg,钴大概也在10kg左右。

▲ 图5 IEA对于金属材料的需求分解

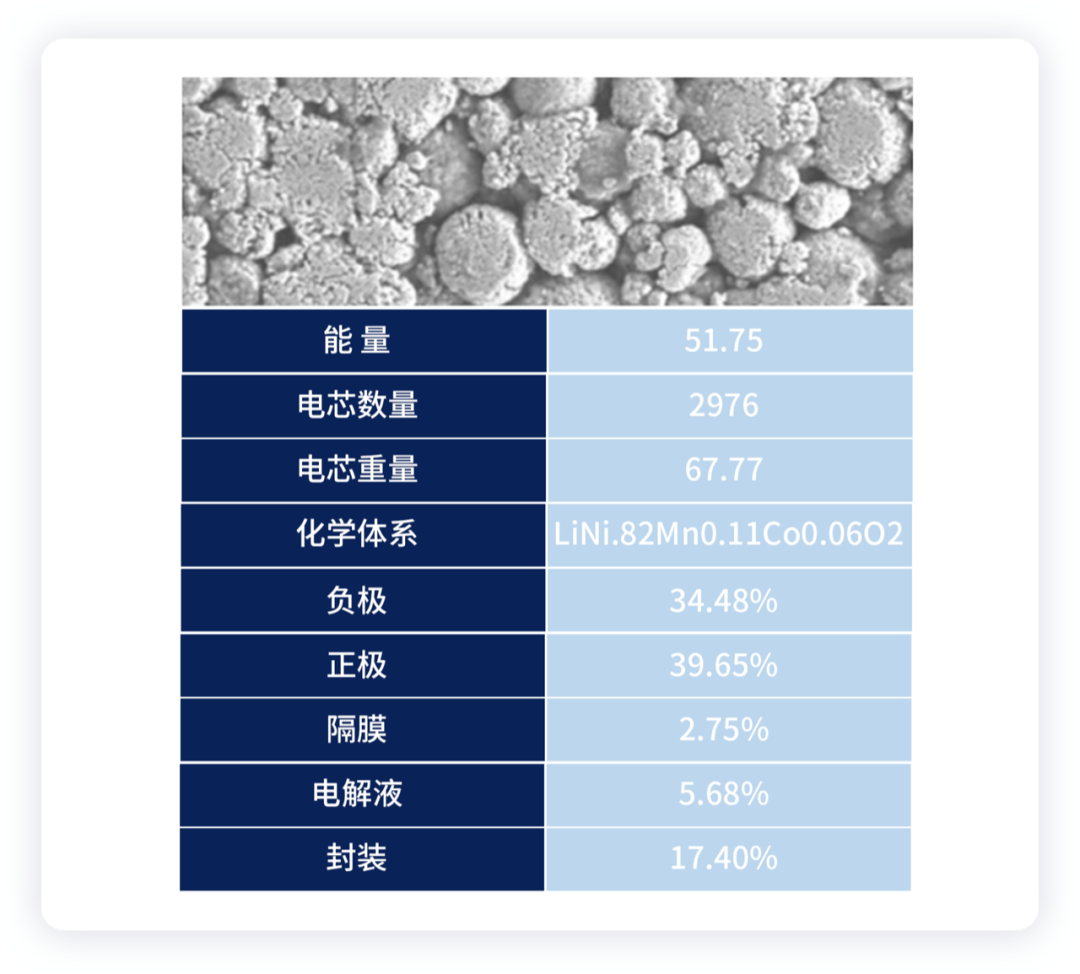

我们从电芯的拆解核算也可以做一个分解:以特斯拉采用的51.75kWh的LG电池产品为例,根据拆解来看,其电芯的重量为201.68kg,对应的正极材料的重量为80kg,对应的镍的重量为65.57kg,钴的重量为4.8kg。

如果我们按照三元的51.75kWh作为基准来估算:100万台三元版本的Tesla Model 3(51GWh)需要6.5万吨的镍,以及0.48万吨的钴。而2020年,全球钴的产量为14万吨。

▲ 图6 特斯拉三元NCM811电芯的重量分解

如果从一个相对更为宏观的角度切入,引用中国地质调查局全球矿产资源战略研究中心发布的《全球锂、钴、镍、锡、钾盐矿产资源储量评估报告(2021)》的数据来看:

全球锂矿(碳酸锂)储量为1.28亿吨,资源量为3.49亿吨,其主要分布在智利、澳大利亚、阿根廷、玻利维亚等国。

全球钴矿储量为668万吨,资源量为2344万吨,其主要分布在刚果(金)、印度尼西亚、澳大利亚等国。

全球镍矿储量为9063万吨,资源量为2.6亿吨,印度尼西亚位居全球储量第一,澳大利亚、俄罗斯等国也拥有丰富的矿产资源。

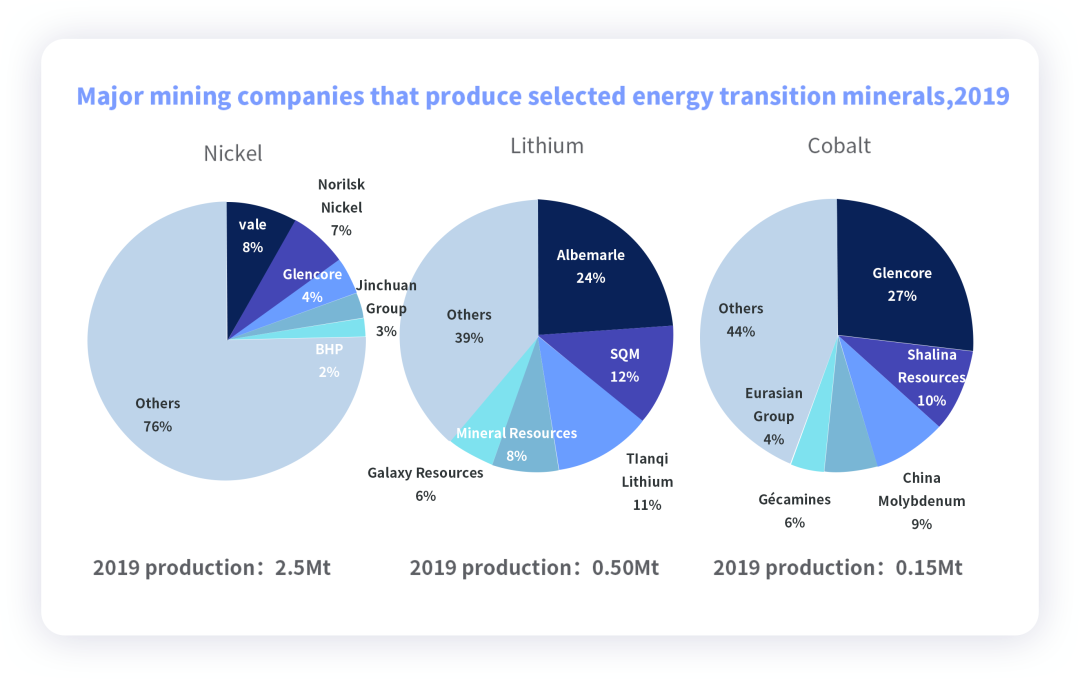

▲ 图7 全球电池主要电池需求金属的供给企业

从消费端来看,2020年,全球锂(碳酸锂)消费量约40万吨、钴约17万吨、镍约240万吨。其中,整体供应链相对于现有的资源储量,全球范围内对锂、镍、钾盐等资源的保障程度较高,对钴的保障程度相对较低。

从目前的实际情况来,如果中国或者全球范围内的车企和电池厂商大量使用磷酸铁锂的方案作为入门级电动汽车的方案的话,供应链对于动力电池的需求其实是可以保证的。

什么是普适的技术路线?

从一定意义上讲,正是由于国内选择了更普适的“磷酸铁锂”替代“三元锂”作为主流方案来推广,才促使这段时间市场内整体碳酸锂价格飙涨,但是钴价却基本没有大的涨幅的核心原因。

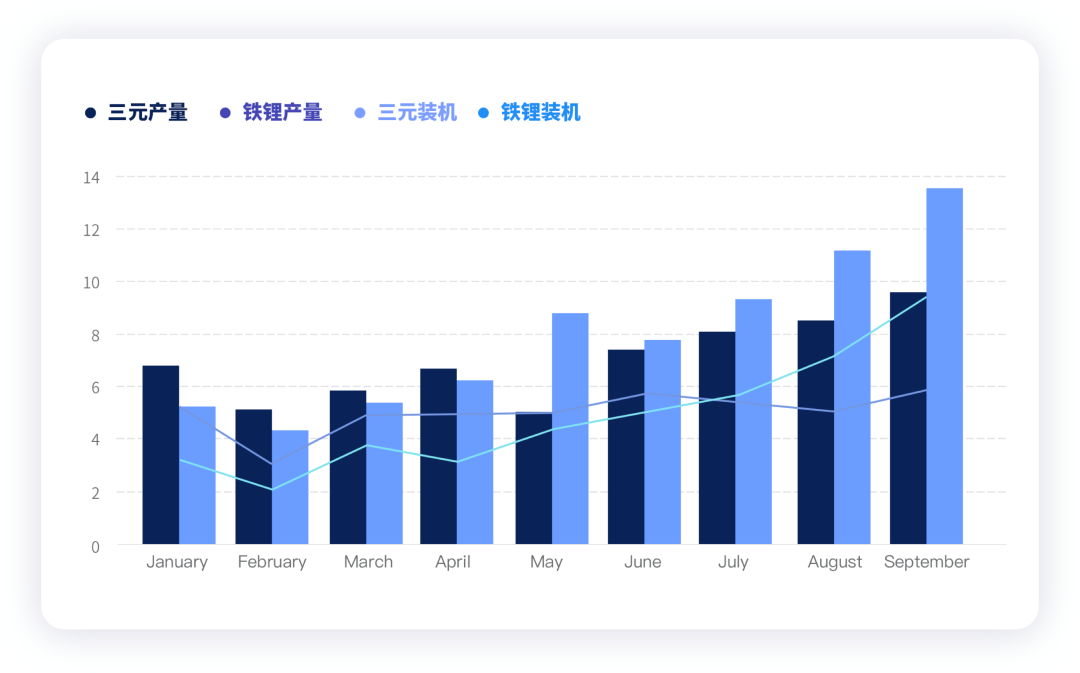

根据2021年9月国内动力电池的装机数据显示:

装车量方面,2021年9月,三元锂电池的装车量为6.14GWh,磷酸铁锂电池的装车量为9.54Wh。这意味着,磷酸铁锂电池以连续3个月在装车量方面领先于三元锂电池。

产量方面,2021年9月,三元锂电池产量为9.63GWh,占总产量的41.56%;而磷酸铁锂的电池产量为13.51GWh,占总产量的58.31%。这是连续第五个月磷酸铁锂电池产量超过三元锂电池。

可以说,中国正领先全球,做了一次探索性的实验,来确认未来动力电池技术路线的更迭。

▲ 图8 三元锂和磷酸铁锂的2021年对比

电池企业和车企的资源端行动

根据上述论据,我们由此可见,在巨大的需求和价格涨幅面前,布局锂、钴、镍等关键矿产资源,已经成为动力电池企业的主要战略。

以宁德时代为例:

2018年3月 通过全资加拿大时代,持有北美锂业43.59%的股权;

2018年4月 通过加拿大时代参股北美镍业,持股25.38%;

2019年9月 通过香港时代认购澳大利亚锂矿企业Pilbara Minerals公司1.83亿普通股,占总股本的8.5%;

2021年9月 宣布拟在江西省宜春市建立锂电池生产基地,而宜春被称为“亚洲锂都”。

而围绕高镍做开发的LG化学与现代汽车,其位于印尼的合资电池工厂也开始破土动工,计划2024年投产。这方面,完全是基于镍的需求考虑,计划与一家矿业公司组建合资企业,以提高电池正极前驱体用金属的采购能力。

对于全球各大汽车企业来说,为了确保电池、电机等核心部件的原材料供应,车企也是直接从矿商处通过长期采购协议来锁定资源的供给。

以特斯拉为例:

2020年6月,特斯拉向全球最大的金属矿商嘉能可(Glencore International Plc)采购钴原料,按照双方的长期合作协议,嘉能可将向特斯拉每年供应 6000吨的钴;

2020年9月,澳大利亚锂矿生产商Piedmont Lithium宣布与特斯拉签署了一份为期五年的合作协议,将向其供应由北卡罗来纳州锂矿中开采的高纯度锂矿石;

2021年6月,特斯拉与全球矿业巨头必和必拓(BHP Billiton Ltd)签署了镍供应协议。

布局回收?

电动汽车里面的动力电池,我个人将其理解为“人为使用的城市精矿”。

特斯拉联合创始人JB Straubel由此而创建的Redwood Materials公司,旨在通过回收锂离子电池,并生产用于电动汽车和蓄电系统的电池材料,构建一个循环体系,还是非常具有商业价值的。

通过建立一个电池生产和回收的循环体系,从报废汽车和蓄电池中回收材料并继续用于生产动力电池,这可以使我们在未来数十年的时间中大大减少对镍、铜和钴等原材料的开采,同时也减少生产过程中报废电池的损失。

实际上,电动汽车发展的最终目标,是通过电池回收及电池材料再利用,从根本上影响全球的资源可持续发展。

我个人认为,电动汽车的发展,资源约束是暂时的。随着循环经济在电动汽车体系内的普及,电动汽车的前景会更美好!

特邀撰稿:朱玉龙

文章编辑:王晓峰

作者简介:资深电动汽车三电系统和汽车电子工程师,在从事新能源汽车电子化工作,开设有公众号“汽车电子设计” !

四驱 • 精选

四驱·趋势标:数读 · 2021(1-6月)| SSP平台 | E-Fuel | 数读 · 2020(全年)| 电动化 | 汽车零部件供应链 | 氢能战略 | 欧盟碳排放 | 彭博社报告 | 新冠病毒 | 德国疫情 | 电动化在中国 1 | 电动化在中国 2 | 德国汽车业 | 电动化在德国

四驱·車馬炮:車馬炮 Vol.01 | 車馬炮 Vol.02 | 車馬炮 Vol.03

四驱·车几何:设计师访谈-Mr. Ahn Dre | 草图日记本 1 | 草图日记本2 | 手绘视频详解 | SUV手绘教程

四驱·車资讯:赫伯特·迪斯 | 新能源趋势和方向 | 欧洲动力电池建厂计划 | 柴油门 | 特斯拉危机 | 电动汽车欧洲自驾 | 电动车型盘点2021 | 欧盟气候目标 | 德国大陆集团 | 安全气囊

四驱·硬核标:德国充电桩 | FMEA方法模型 | Eclipse Kuksa | Event Data Recorder | 冰羚 | 涡轮增压 | ADAS系统

「几何四驱」已入驻「知识星球」我们希望可以用“知识”搭建一座“城邦”,只为专注服务人群中2%的终身学习者!真诚期待你的加入!

本篇文章来源于微信公众号: 几何四驱